माझा एक IT मधला मित्र आहे. वय वर्षे ४५. पुण्यामध्ये नामांकित ITकंपनी मध्ये मोठ्या हुद्द्यावर आहे. परंतु नोकरीमधील अनिश्चितता, कामाचा ताण, कामातून आधी मिळत असलेला परंतु हळूहळू कमी होत गेलेला रस या सर्व कारणांमुळे वेळेआधीच निवृत्तीचा विचार करतोय. योग्य वेळी IT मध्ये योग्य ठिकाणी असल्यामुळे बऱ्यापैकी माया जमवली आहे. onsite आणि नोकरीमधील बढती वेळेवर मिळत गेल्यामुळे आर्थिक स्थिती चांगली आहे. त्याची पत्नी देखील साधारण तेवढ्याच वयाची आहे. गृहिणी आहे. दुर्दैवाने मूलबाळ नाही. आई वडील आहेत परंतु खर्चासाठी याच्यावर अवलंबून नाहीत आणि म्हातारे असले तरी पुढेही सधन असल्यामुळे आर्थिक दृष्ट्या त्याच्यावर अवलंबून नसतील असे त्याचे म्हणणे आहे.

पुण्यात स्वतःचे loan free घर आहे. हा व याची पत्नी अगदी frugal नसले तरी गरजेइतकाच पैसा खर्च करतात व त्यात समाधानी आहेत. त्याच्या म्हणण्याप्रमाणे त्याचा महिन्याचा सर्व खर्च पकडून सध्या २०-२५००० इतका होतो. तो सध्या वय वर्षे ४७-४८ म्हणजे २-३ वर्षात रिटायरमेंटचा प्लॅन करतोय. रिटायरमेंट नंतर आर्थिक कारणासाठी पार्ट टाइम काम करण्याचा विचार नाही. पूर्ण वेळ छंदासाठी देणायचा त्याचा मानस आहे. आई वडील हयात असेपार्ट्यांत पुण्यातच राहण्याचा प्लॅन आहे. त्याने मला एवढेच सांगितले की त्याची शेयर आणि म्यूचूअल फंड मध्ये साधारण २५ लाख गुंतवणूक आहे आणि येत्या २-३ वर्षात शेअर मधील गुंतवणूक सोडून टोटल १ करोड होतील (राहत्या घराची किंमत सोडून....दुसरे घर नाही) त्यानंतर रिटायरमेंट चा प्लॅन आहे. त्याचे गणित असे की १ करोड वर येण्याऱ्या ६०-७०% व्याजावर घरखर्च चालवायचा आणि ३०-४०% सेव्ह करायचे आणि गुंतवायचे. शेयर आणि फंड मधील गुंतवणूक ही पुढील अनेक वर्षे तशीच ठेवायचा मानस आहे आणि अगदीच वेळ अली तर emergency म्हणून वापरायची.

त्याच्या म्हणण्यानुसार शेयर मधील गुंतवणूक आणि १ करोड रुपये उरलेले आयुष्य त्यांच्या जीवनशैलीनुसार जगण्यासाठी त्याला आणि पत्नीला पुरतील. पुढे काही वर्षांनी वडिलोपार्जित संपत्ती देखील मिळू शकते परंतु टी तो यामध्ये पकडत नाही. कदाचित आई वडील वयोवृद्ध असल्यामुळे पुढे ती संपत्ती त्यांच्या मेडिकल साठी लागू शकते असा विचार असावा. मला ते फारसे पटले नाही. वाढलेली life expectancy पाहता साधायची रक्कम अजून ४५ वर्षे (९०-९२ वर्षे जगेल असे धरून चालू) पुरणे अवघड वाटते. महागाई दर, कमी झालेल्या ठेवीवरील किमती, आणि प्रामुख्याने उतारवयात होणार मेडिकल चा खर्च पाहता पैसे पुरवणे सोप्पे नाही. परंतु त्याचे म्हणणे असे आहे की महागाई दार जरी वाढत असला तरी त्याची आणि पत्नीची जीवनशैली गेल्या अनेक वर्षांपासून साधी आहे आणि ती तशीच राहील किंबहुना रिटायरमेंट नंतर अजूनहि फ्रुगल होईल त्यामुळे आयुष्याच्या बेसिक गरजा पुरवण्यासाठी आणि जीवनशैलीसाठी ते पुरेसे आहेत. मेडिकल खर्चाचा माझा मुद्दा त्याला पटला परंतु व्याजातून मिळणाऱ्या पैशात होणारी बचत आणि शेयर आणि म्यूचूअल फंड मधील पैसा (जो लॉन्ग टर्म मध्ये वाढत जाईल) पाहता फार चिंता करायची गरज नाही. मी त्याला financial planner कडे जाण्याचा सल्ला दिला परंतु त्याला त्याची गरज वाटत नाही.

तुम्हाला काय वाटते? १ कोटी आणि वरील काही असलेली रक्कम काय पुरेशी राहील? नसल्यास दोघांसाठी किती रक्कम लागेल?

एक विनंती: कृपया नोकरी बदल, पार्ट टाइम नोकरी यावर चर्चा नको. मी त्यावर २ तास वाद घातला पण पट्ठ्याने रिटायरमेंट चे नक्की केले आहे या निष्कर्षाप्रत आलो. त्याने हा विचार २-३ वर्षे आधी सुरु केला आणि तो अजूनही ठाम आहे आणि जसेजसे पैसे साठत जातील तसा रिटायरमेंट चा विचार अधिकच प्रबळ होत जाईल एवढे नक्की. त्यामुळे चर्चा पॆसा पुरेल का आणि नसल्यास किती लागतील यावरच मर्यादित राहिल्यास उत्तम.

Assisted death फक्त टर्मिनल

Assisted death फक्त टर्मिनल आणि/ किंवा असह्य यातना होणारे आजार झाले तरच आज तरी असते.आणि उपचार न घेता रहाणे हे वाटतं तितकं सोपं नाही. बरं तिकडचा आजच्या रुपयात ५लाख खर्च आहे. ४० वर्षानंतर ५५ लाख होतील.

हा ऑप्शन कोणीही प्लॅनर विचारात घेणार नाही कारण असा आजार होणे आणि तुम्ही त्यात एलिजीबल ठरणे ह्याची टक्केवारी नगण्य असेल. आणि तोपर्यंत बराच पैसा खर्च झाला असेल.

> Assisted death फक्त टर्मिनल

> Assisted death फक्त टर्मिनल आणि/ किंवा असह्य यातना होणारे आजार झाले तरच आज तरी असते. > मला जेवढं माहितीय त्यानुसार स्विस dignitias मधे तरी असं नाहीय.

पण टर्मिनल/असह्य वेदना नसलेले पण तरीही स्कायरॉकेट खर्च करवणारे आजार कोणते आहेत?

> आणि उपचार न घेता रहाणे हे वाटतं तितकं सोपं नाही. > हे बरोबरए.

> बरं तिकडचा आजच्या रुपयात ५लाख खर्च आहे. ४० वर्षानंतर ५५ लाख होतील. > ८५ च झाल्यावर कशाला जायचं पैसे भरून स्विस ला?

> हा ऑप्शन कोणीही प्लॅनर विचारात घेणार नाही कारण असा आजार होणे आणि तुम्ही त्यात एलिजीबल ठरणे ह्याची टक्केवारी नगण्य असेल. आणि तोपर्यंत बराच पैसा खर्च झाला असेल. > किंवा तोपर्यंत हा पर्याय भारतातदेखील उपलब्ध झाला असेल.

पण टर्मिनल/असह्य वेदना नसलेले

पण टर्मिनल/असह्य वेदना नसलेले पण तरीही स्कायरॉकेट खर्च करवणारे आजार कोणते आहेत? >> डिमेंशिया.

आर्थिक गुंतवणूकीवर परदेशांत

आर्थिक गुंतवणूकीवर परदेशांत म्हणे अर्धा ते एक टक्का व्याज मिळते तर ही परिस्थिती भारतातही दहा वर्षांत येईलच.

शेअर वगैरे - यात न कळणारेच अधिक. आता किती टेनिस स्टार्स प्लानरकडे/फंड म्यानेजरकडे जाऊन रस्त्यावर आलेत असं ऐकतो तर सामान्य लोकांनी काय टोपल्या विणाव्या?

महागाईचा रेट जो धरण्यात येतो

महागाईचा रेट जो धरण्यात येतो त्या रेटने सर्व वस्तू महाग होत नाहीत. उदा अन्न धान्ये, कपडे गेली 20 25वर्षे नॉमिनाल इंफ्लॅशनच्या दराने महागले आहेत का? रेस्टॉरंटमध्ये जाऊन खाणे त्यापेक्षा अधिक दराने महागले आहे. तर असे वेगवेगळे दर लक्षात घेणे गरजेचे ठरेल.

निवृत्त झाल्यावर लहान गावात जाऊन राहणे आर्थिक दृष्ट्या फ्याद्याचे पडेल का? विशेषतः शहरातील घर विकून लहान गावात घर घेतले तर?

बाकी वरील मानव पृथ्वीकर यांचा आकडा योग्य वाटतो, मी देखील याच आकड्याशी आलो आहे

टवणे सर मलापण मित्राने हेच

टवणे सर मलापण मित्राने हेच सांगितल्यावर थोडेफार पटले. मलाही इन्फ्लेशन ची मोठी भीती होती. निवाऱ्याची सोय असल्यावर अन्न, वस्त्र, आणि हलकीफुलकी मौज यावरील खर्च इन्फ्लेशन प्रमाणे वाढतो का आणि वाढलाच तर मिळणाऱ्या पैशातून पुढील १५-२० वर्षे खर्च वजा जाता थोडीफार शिल्लक उरेल का ह्याचे गणित व्यवस्थित बसले तर फारसे अवघड नाही असे मित्राचे म्हणणे पडले. परंतु माझ्यामते हे सर्व पुढील २० वर्षासाठी म्हणजे तो ६०-६५ चा होईपर्यंत ठीक वाटते. त्यानंतर उतारवयात मेडिकल चा खर्च इन्फ्लेशन प्रमाणे वाढून प्रचंड मोठा होण्याची शक्यता आहे. अर्थात पुढील २० वर्षात पण असा खर्च येऊ शकतोच. शाश्वती कशाचीच नाही.

परंतु तणावपूर्ण जीवन जगून तब्येतीवर तसाही परिणाम होणार आहेच. त्याऐवजी १२-१३ वर्षे आधीच निवृत्त होऊन निदान म्हातारपण येईपर्यंत आनंदी जीवन जगावे जेणेकरून तब्येत देखील चांगली राहील असे मित्राचे मत.

इन्फ्लेशन बीट करण्यासाठी दुसरे घर घेऊन भाड्याने देण्याचा विचार मला योग्य वाटतो. महिन्याला घरभाड्यातून खर्चही निघेल आणि वेळेप्रमाणे घराची किंमत देखील वाढेल. उतारवयात सर्व सांभाळणे कठीण झाल्यावर सरळ विकून टाकावे आणि FD करावी. टॅक्स मात्र जाईल पण इलाज नाही.

मुलंबाळं नसतील तर योग्य वयात सरळ चांगले वृद्धाश्रम पाहून तिथे दाखल व्हावे. लागलेच तर बुकिंग अगोदरच करून ठेवावे.

बुकिंग अगोदरच करून ठेवावे.

बुकिंग अगोदरच करून ठेवावे.

बुकिंग केले की रेट वाढवत नाहीत पुढे दरवर्षी?

FD? - आशावादी राहण्याशिवाय काहीच पर्याय नसतो.

“FD? - आशावादी राहण्याशिवाय

“FD? - आशावादी राहण्याशिवाय काहीच पर्याय नसतो”>>>> ६०-६५ नंतर साठवलेल्या पैशांवर हमखास मिळकत म्हणून FD च योग्य पर्याय वाटतो (निदान आत्तातरी). रिटायरमेंट नंतर शेयर, फंड मध्ये गुंतवले तर आशावादी राहण्याशिवाय काहीच पर्याय नाही असे मी म्हणेन.

https://www.misalpav.com/node

https://www.misalpav.com/node/29869

'पैसे पुरतील का?'

क्रुपया सम्पूर्ण चर्चा वाचावी

भरत, बरोबर घाबरवत नाहीये पण

भरत, बरोबर घाबरवत नाहीये पण हे प्लॅनिंग तज्ञाकडून करून घेणे का जरूरी आहे ते सविस्तर लिहितो.

टवणे सर, .

.

महागाईचा रेट जो धरण्यात येतो त्या रेटने सर्व वस्तू महाग होत नाहीत. उदा अन्न धान्ये, कपडे गेली 20 25वर्षे नॉमिनाल इंफ्लॅशनच्या दराने महागले आहेत का? रेस्टॉरंटमध्ये जाऊन खाणे त्यापेक्षा अधिक दराने महागले आहे. तर असे वेगवेगळे दर लक्षात घेणे गरजेचे ठरेल. >> ह्याचे कारण हेडलाईन आणि कोर (CPI based) इन्फ्लेशन हे वेगळे नंबर्स आहेत. अन्न, कमोडिटी प्रायसेस आणि त्यांची महागाई हेडलाईन इफ्लेशन नंबर मध्ये पकडतात पण कोर मध्ये नाही. पण हेडलाईन ईन्फ्लेशन नंबर आपल्या काय कामाचा? तो कुठल्याच समीकरणात वापरला जात नाही. कारण अन्न, कमोडिटी प्रायसेस ह्या फ्री मार्केट गूड्स पेक्षा जास्त रेग्यूलेटेड असतात. अन्न कमी पडल्यास सरकारला ते ईंपोर्ट करावे लागते पण ईंपोर्टेड मालाचा वाढीव खर्च त्यामुळॅ आलेली परकीय चलनातली तूट ह्यांचा बोजा थेट ग्राहकावर टाकता येत नाही. प्रसंगी नुकसान सोसून अन्नधान्य ऊपलब्ध करून द्यावे लागते. थोडक्यात अन्नधान्याच्या किंअती कंट्रोल करून ठेवलेल्या असतात. त्यामुळे त्यांचा ईन्फ्लेशन नंबर फसवा असतो. आणि कमॉडिटी साठी हे करणे जरूरी देखील असते देशाची मिनिमम अॅफॉर्डिबिलिटी लेवल टिकवली पाहिजे अन्यथा रस्त्यावर भुकबळी दिसतील. म्हणून अन्नाचे ब्लॅक मार्केटींग (माल दाबून ठेऊन , कृत्रिम टंचाई निर्माण करून किंमती वाढवणे) कायद्याने गुन्हा आहे आणि म्हणूनच बनियागिरी करून श्रीमंत बनता येत नाही.

पण सरकार रेग्यूलेट किंमतींमुळे होणारे नुकसान दुसर्या ठिकाणाहून वसूल करतेच, नव्हे त्यांना करावे लागतेच. हे रेग्यूलेशन दुसर्या कंझ्यूमर आयटेम्सना अॅफेक्ट करते something's gotta give आणि तो रेग्यूलेट केलेला ईफेक्ट आपल्याला CPI based core inflation नंबर मध्ये दिसतो. म्हणून व्याजदर हा कोर इन्फ्लेशनवर बेस्ड असतो, हेडलाईनवर नाही.

म्हणू बँक्रप्ट शेतकर्याला ब्लँकेट कर्जमाफी सरकार देऊ शकते पण बिझनेसमन लोकांना ती मिळत नाही. शेतकर्यांना दिलेली कर्जमाफीही कशी ना कशी टॅक्स, पेट्रोल, वीज, रस्ते, बाकी एनर्जी ह्या माध्यमातून आपण आपल्या खिशातून भरत राहतो.

थोडक्यात जसे आपण केवळ रिलायंसची प्रगती पाहून भारताची ईकॉनॉमी जोमदार आहे असे म्हणत नाही तसेच अन्न फार महागले नाही म्हणून महागाई फार नाही असे म्हणता येत नाही.

परंतु तणावपूर्ण जीवन जगून

परंतु तणावपूर्ण जीवन जगून तब्येतीवर तसाही परिणाम होणार आहेच. त्याऐवजी १२-१३ वर्षे आधीच निवृत्त होऊन निदान म्हातारपण येईपर्यंत आनंदी जीवन जगावे जेणेकरून तब्येत देखील चांगली राहील असे मित्राचे मत. >> अतिशय चांगला विचार पण हा विचार "कुर्हाडीचा दांडा गोतास काळ" ठरेल ह्याची मोठी शक्यता.

प्लानर आगामी खर्च आणि

प्लानर आगामी खर्च आणि उत्पन्नाचे जे आकडे देईल ते कुठल्या तरी ठोकताळ्यावर आधारितच असतील. ते अचूक असतीलच असं नाही. पण त्यांच्या अंदाजाला काही आधार असेल (अशी समजूत / आशा आहे)

पण त्यापेक्षा महत्त्वाचं म्हणजे गुंतवणुकीच्या वेगवेगळ्या पर्यायांचे फायदे तोटे विचारात घेऊन आपल्या उद्दिष्टाशी (यात वेळ आणि रक्कम दोन्ही आले) त्याची सांगड घालून योग्य पर्याय सुचवेल.

फायदे तोटे -

कराच्या बाबतीत - कुठल्या उत्पन्नावर आयकर लागेल, कुठे कॅपिटल गेन्स, कुठे काहीच नाही. इ.

तसंच लिक्विडिटी.

सामान्य लोक बहुधा फक्त रिटर्नचा विचार करतात. पोस्ट टॅक्स रिटर्न किंवा अॅक्च्युअल रिटर्नचा नाही.

आत्ता सोडायचा विचार मनात

आत्ता सोडायचा विचार मनात असताना आपण नोकरीत ज्या पदावर, ज्या सीटीसी लेव्हल वर असतो. ते सोडल्यावर, परत मिळवू म्हटले तर मिळवायला फार अतिशय कष्ट करावे लागतील. एकतर आटोमेशन मुळे व तंत्रज्ञानच बदलल्या मुळे किंवा आपल्याहून तरूण तड फदार कट थ्रोट लोकांनी आपली जागा घेउन टाकलेली असते. प्रत्येकालाच धंदा करायला जमतो असे नाही. एक फार छान वाक्य माझ्या वाचनात आले होते.

जमीन सोडली तरी आकाश पण दूरच असते. हे मला पटले.

अर्थात त्यांना फारच जीवतोड स्ट्रेस असेल तर सोडलेले केव्हाही बरे. असे ही असू शकते. आमच्याइथे दोन महिन्यांपूर्वीच एक चाळिशीची महिला कार्डिअॅक अरेस्ट ने गेली. गौरी बसवयाला माहेरी गेली होती घर साफ करताना च अॅटेक आला. हा कामाचा स्ट्रेस असू शकतो हे मला तोंड उघडून कोणालाही सांगताही आले नाही. पण मी समजून आहे. सर सलामत तो पगडी पचास. त्यामुळे जसे एखादी रिलेशन शिप पार खराब होउन

ह्यापेक्षा एकटे राहणे परवडले लेव्हल ला येते तसे नोकरीत असेल टॉक्सिक कल्चर मुळे तर त्यांनी सोडायचा निर्णय घेतला असावा.

अपेक्षा कमी केल्या तर सुखात जगता येइल जोडप्याला . आय रिअली विश द बेस्ट फॉर हिम.

उडन खटोला जी,

उडन खटोला जी,

आपण ५ वर्षापूर्वी तुटपूँज्या रकमेवर निवृत्ति घेतली होती. तुम्ही दिलेली माहिती खरी असेल तर गेल्या ५ वर्षाचे आपले अनुभव वाचायला आवडतील

धन्यवाद अमा. आपल्या विशेस

धन्यवाद अमा. आपल्या विशेस जरूर कळवेन.

हाब, तुम्ही म्हणताय ते बरोबर आहे. पण त्यामुळेच थोड्या पैशात अतिसामान्य जीवनशैली जगणे फार अवघड नसावे कारण बेसिक गरजा भागल्या तर त्यावरील मौजेसाठी विचार करुन खर्च करता येवू शकतो. उदा १० वर्षापूर्वी पुण्यात एखाद्याचे १५-२० हज़ारात भागत असेल तर त्याच जीवनशैलीत आज २०-२५ हजारात भागू शकेल आणि अजुन १०-१२ वर्षाने ३०-३५ हजार पुरेसे असावेत.

तरीही किती लागतील याचे उत्तर देणे खरोखर अवघड आहे. भरत म्हणाले तसे फा.प्ला आखाडे देऊ शकतील पण भविष्य कोणी पाहिलंय.

Life is what happens to you when you least expect the things

मित्रमैत्रिणींनो मी वर दिलेली

मित्रमैत्रिणींनो मी वर दिलेली लिंक वाचा. त्यामधे income tax, inflation, illness, liquidity, risk या सर्वांचा विचार करून investment plan दिला आहे.

कोसो यांच्या मित्राची life style बघता 1 कोटी रूपये पुरेसे आहेत.

पण तरिही मानसिक स्वास्थ्यासाठी त्यांनी रिटायर होऊ नये या मताचा मी आहे.

हे सगळे विचार वृद्ध जोडपे,

हे सगळे विचार वृद्ध जोडपे, मुला नातवंड दूर असल्यास भेडसावतात. इतरांना नाही.

FD चा भरोसा राहिला नाही. डाऊनट्रेंड आहे. डुबतात, कंपन्या, बँका बंद होतात. अगदी ppf. चे सात टक्केही सेंट्रल गवमेंटला जड जाताहेत.

जे आहे ते जीवन आनंदात जगा

जे आहे ते जीवन आनंदात जगा.तुमच्या कडे १ करोड म्हणजे खूप पैसे आहेत.

भारतीय संस्कृती जी

मुल आणि वरिष्ठ नागरिक

ह्यांना संरक्षण देत होती .

ती

मूर्ख भारतीय लोकांनी मोडीत

काढली.

आता त्याची फळे भोगा.

पाश्चिमात्य देश भारतीय

कुटुंब पद्धती स्वीकारून

मुल आणि जेष्ठ नागरिक

ह्यांचे आयुष्य सुखी करतील आणि

अर्धवट भारतीय

विचित्र संकटात sapadtil

>>>>>>>> भौतिक गरजा कमी करणे.

>>>>>>>> भौतिक गरजा कमी करणे.

आरोग्य ला प्राधान्य देणे.

योग्य सकस आहार मध्ये बिलकुल katoti नको.

ब्रँडेड वस्तू चा शोक बिलकुल नको .

आहे त्या पेश्यात तुम्ही आरामात,मजेत आयुष्य काढाल.

आपण म्हणजेच जग आणि मी ज्या स्थितीत राहतो तीच सर्वोत्तम स्थिती असा माज ठेवा .

काय लागत माणसाला जगण्यासाठी.

योग्य आहार,घर,सामाजिक जवळीक,आणि सर्वात महत्वाचे उत्तम आरोग्य .

बाकी सर्व गोष्टी गौण आहेत.>>>>>>>>>>> राजेश यांचा प्रतिसाद खूप आवडला.

ठेविले अनंते तैसेची राहावे

ठेविले अनंते तैसेची राहावे

चित्ती असो द्यावे समाधान

हे तंत्र आपण पाळले असते तर आजही आपण पर्जन्यारण्यात सुखाने नांदत राहिलो असतो.

लोन फ्री घर ,शेअर मार्केट

लोन फ्री घर ,शेअर मार्केट मधिल पैसे सोडुन १ करोड खुप झाले. NSC - 7.9%, RBI bond - 7.75% , PPF - 8% TATA, BAJAJ , L&T सारखे AAA बाँड ८.५-९% असे करुन ८ लाख सहज मिळतिल. PPF करमुक्त असल्याने त्यात १.५ लाख, ईन्सुरन्स ला ५० हजार घातले तरी ६ लाख रुपये वर्षाला किंवा वर्षाला ५० हजार मिळतिल. तसेच १.५ लाख दर वर्षी PPF मध्ये वाढत जातिल . over the years, शेअर बाजार आणि म्य्तुचल फंड चे पैसे फिक्स मध्ये आणी at the end घर रिवर्स मॉर्टेज मध्ये घालुन घर चालु शकतात.

माझ्या माहितिल १९८४ मध्ये १.५ लाख घेउन निव्रुत्त झालेल्या मुल नसलेल्या कपल मधिल ९० वर्षाची बाई ( नवर्याचे १० वर्षापुर्वी निधन झाले) कडे आजुनही काही पैसे आहेत त्यात ४ -५ वर्ष सहज चालु शकेल. नंतर मात्र माहित नाही. घर १२ वर्षापुर्वीच विकले आहे. ह्यानी सगळे पैसे पोस्ट आणि बॅकेतच वाढवले होते. ज्यावेळी १०% inflection होते त्यावेळी व्याजाचा दर पण १२% होता आणि ४-५% असताना व्याज दर ७-८%.

Heart अटॅक येवून अवयव निकामी

Heart अटॅक येवून अवयव निकामी होणे.

साखर वाढून डोळे जाणे.

अशक्त पना येवून चालणे मुश्किल होणे .

अश्या किती तरी परिस्थिती मध्ये पैसे कामाला येत नाहीत.

ओके.. आधी म्हंटल्याप्रमाणे

ओके.. आधी म्हंटल्याप्रमाणे सविस्तर लिहितो.

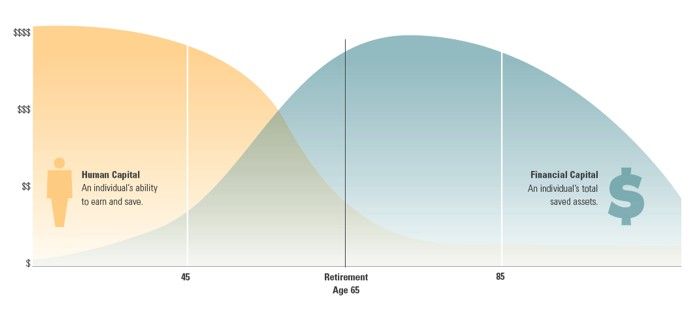

पहिल्यांदा हे बघू एका काम करणार्या व्यक्तीच्या आयुष्याची पैशात किंमत (Total Economic Wealth) किती आहे.

तर ही किंमत दोन पार्टनी बनलेली असते ह्युमन कॅपिटल (HC) आणि फायनॅन्शिअल कॅपिटल (FC)

HC+FC= EW

HC म्हणजे काय? तर तुम्हाला तुमचे शिक्षण, स्कील, व्यक्तीमत्व आणि मुख्य्त्वे काम ह्यासाठी मिळू शकणारे पैसे. थोडक्यात तुमचे आयुष्यभराचे पगाराचे पोटेंशिअल.

आणि FC म्हणजे काय तर तुमची स्थावर जंगम मालमत्ता ह्यांची पोटेंशिअल मार्केट वॅल्यू.

जाणता अजाणता सगळ्या मानवी प्राण्यांचे (अपवाद सन्यंस्त लोक) एकच लाईफ गोल असते.. आपली ह्युमन कॅपिटल फायनॅन्शिअल कॅपिटल मध्ये बदलवणे.. थोडाक्यात कामाचा मोबदला मिळवणे.

पण HC, FC आणि EW ह्यातले रिलेशन लिनिअर नाही. म्हणजे जसे आपले आयुष्य वाहते तसे ह्या तीन गोष्टींमधले रिलेशन बदलत राहते.

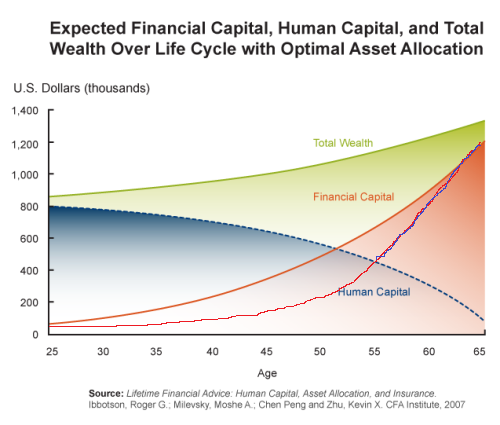

मी रिटायर होईल तेव्हा माझी ईकॉनॉमिक वेल्थ सर्वात जास्त असेल. समजा ही वेल्थ १ करोड पकडली तर

करियरच्या सुरूवातीला जेव्हा फायनॅन्शिअल कॅपिटल शून्य असेल तेव्हा हे समीकरण असेल

HC + 0 = EW

आणि मी ६५ व्या वर्षी रिटायर होईल तेव्हा माझे ह्युमन कॅपिटल एकदम शून्य नाही पण जवळजवळ शून्य असेल. ० होणार नाही कारण मी माझा अनुभव आणि शिक्षणानुसार काही तरी कमाई करू शक्यता आहेच.

0+FC=EW

हा खालचा ग्राफ पहा

तर जेव्हा तुम्ही वीस वर्षे आधीच रिटायर होण्याचे ठरवता तेव्हापासून तुमचे फायनॅन्शिअल कॅपिटल वेगाने कमी होत राहणार आणि एकेदिवशी संपणार. दुर्दैवाने ज्यावर्षी खर्च आणि फायनॅनशिअल कॅपिटलवरची कमाई ह्यांचं गुणोत्तर व्यस्त होईल ते वर्ष तुमची झोप कायमची ऊडवू शकते.

आणि असे होऊ न देणे हा रिटायरमेंटमधला फुल टाईम आणि भयंकर स्ट्रेसफुल जॉब आहे.

हा खालचा ग्राफ बघा.

ह्यात मी जी लाल-निळी लाईन ड्रॉ केली आहे ती आहे ईन्कम आणि एक्स्पेन्स ह्यांच्या अंदाजे प्रपोर्शनची I/E (तिला आपण एक्स्पेन्स लाईन म्हणून) ... तिचा स्लोप रिटायरमेंटनंतर भसाभस वाढू लागतो आणि ईन्कम कॉपोनंट अचानक कमी झाल्याने वेल्थ लाईनचा स्लोप हळूहळू कमी होत राहतो. जर आपल्या किंवा आपल्या जोडीदाराच्या मृत्य्यूआधी त्या एक्स्पेन्स लाईनने Total Wealth च्या लाईनला क्रॉस केले तर सगळे गणित कोलमडलेच.

रिटायरमेंट नंतर रिस्क टेकिंग अॅबिलिटी एकदम शून्याजवळ आल्याने वेल्थ लाईनचा स्लोप वाढवणे प्रचंड मुष्कील होऊन बसते. एक्स्पेन्सची लाईन काबूत ठेवणे हा एकमेव राजमार्ग ऊरतो आणि त्यासाठी तुम्हाला स्टंडर्ड ऑफ लिविंग अॅडजस्ट करत रहावे लागणार.... म्हणजे खर्च कमी.. कमी.. कमी.. बस्स एवढे एकच सोल्यूशन आहे, थोडक्यात आपण गरीब होत आहोत ह्या भितीखाली जगावे लागणे.

तुमच्या रिटायरमेंटचे सूख वेल्थ लाईन आणि एक्स्पेन्सेस लाईन दरम्यानच्या मार्जिनवर अवलंबून आहे. एकदा का तुम्ही १ करोडच्या रेझर थिन मार्जिनवर चालू लागलात की रिटायरमेंटचा काळ आर्थिक कसरत करण्यात घालावा लागेल असे होऊ शकते असे मला वाटते.

आत्ताच रिटायर व्हायचे आहे आणि तेही १ करोडवरच... तर पुन्हा म्हणेन माझ्यामते रिस्की आहे पण ती रिस्क मिटिगेट करण्यासाठी ऊपाय नक्की आहेत. मार्जिन ऑफ एरर खूप कमी असल्याने प्लॅनिंग प्रचंड करावी लागेल. कशी ते पुढच्या प्रतिसादात लिहितो

कोहं जी

कोहं जी

मी ५ वर्षापूर्वी जे कॅल्क्युलेशन केले होते ते बरेचसे बरोबर सुरु होते परन्तु २३ सप्टेम्बर ला पी एम सी चा बोर्या वाजल्यापासून अडचण . एफ्डी वरील क्वार्टर्ली इन्टरेस्ट थाम्बले . आशा करुया की मुद्दल सम्पूर्ण परत मिळेल . मोदीबाबा कडून अपेक्षा आहे की पी एम सी कस्टमर ना वार्यावर नाही सोडणाअर...

मध्यन्तरे डी टी एच व फोन रिचार्ज गावातील पेटीएम वापरुन करायच त्यातुन महिना हजारेक रुपये सुटत . अधिक सध्या बॅन्क एफ्डी रेट्स पण ६ च्या आसपास असल्याने इन्कम वर परिणाम होत असतो

लवकर रिटायरमेंट मध्ये त्रास

लवकर रिटायरमेंट मध्ये त्रास वाढतो. रिटायरमेंट सर्वांना येते त्यांचेही डामाडोल असते. पिएमसीचे उदाहरण आलं आहेच. आणखी डीएचएफएल. डुबु लागले की लाईनच लागते. रोहा अर्बन, सिकेपी, गुडविन.

'ऐसीच्या खरडफळ्यावरील ह्त्ती'

'ऐसीच्या खरडफळ्यावरील ह्त्ती' यांचे स्वानुभवाचे बोल त्यांच्या परवानगीने इथे पेस्टवत आहे -

मी मायबोलीवर नाही. मला ऐसीअक्षरेच आणि खरं तर ऐसीचा खरडफळाच आवडतो. म्हणून इथेच उत्तर देतो.

मी आयटी कंपनीतून २२ वर्षांनंतर रिटायरमेन्ट घेतली तेव्हा केलेला विचार---

सगळ्यात मोठा आणि अनपेक्षित खर्च हॉस्पिटलचा होऊ शकतो. म्हणून १० लाखाचा हेल्थ इंश्युरन्स आधीच काढून ठेवलेला होता. अजून काही वर्षांनी १० लाख पुरायचे नाहीत म्हणून त्यावर टॉप अप पण घ्यायचा आहे. टॉप अप चा खर्च बराच कमी असतो.

दरवर्षी ६-६.५% करमुक्त परतावा देणाऱ्या ॲन्युईटी असतात. त्यातून सध्या घरखर्चाला लागणाऱ्या पैशाच्या २०-२५% जास्त रक्कम येईल इतकी ॲन्युईटी घेतली. म्हणजे अजून काही वर्षे तरी टेंशन नाही.

शेअरमार्केटमध्ये इन्व्हेस्टमेंट म्हणून घेतलेल्या पोर्टफोलियोवर नेहमी लक्ष ठेवायचे. जर मंथली चार्टवर बाहेर पडायचा सिग्नल आला तर इन्व्हेस्टमेन्ट म्हणून घेतलेले शेअर विकून बाहेर पडायचे. पूर्वी लोक करायचे तसे शेअर घेऊन ठेवायचे आणि वर्षानुवर्षे आपल्याजवळ ठेवायचे असे आता करता येणार नाही. रिलायन्स कम्युनिकेशन, सुझ्लॉन, जयप्रकाश असोसिएट्स, दिवाण हाऊसिंग फायनान्स अशा शेअर्समध्ये पैसे अडकवून ठेवले की मोठा फटका बसेल.

म्युच्युअल फंडात एस आय पी करायची. युलिप घ्यायचे नाहीत. कारण युलिपचे चार्जेस बरेच जास्त असतात. त्यापेक्षा एन्पीएस टायर दोन अकाऊंटमध्ये पैसे ठेवायचे. त्याचे चार्जेस कमी असतातच वर सरकारी गॅरेंटी असते आणि त्या अकाऊंटमधून कितीही वेळा पैसे काढता येतात.

शेअर मार्केटमध्ये पोझिशनल ट्रेड करायचाच. पूर्ण माहिती घेतली आणि चार्ट वाचता यायला लागले तर महिन्याला ८-१०% परतावा आरामात काढता येऊ शकतो. तसेच ब्रोकरकडून आपल्या शेअर मार्केट इन्व्हेस्टमेंट पोर्टफोलिओवर ७५% पर्यंत मार्जिन मागून घ्यायचे. त्याचा वापर करून बरेच लांबचे ऑप्शन्स विकायचे. डिस्काऊंट ब्रोकर वापरले तर महिना ३-४% परतावा त्यातून काढता येऊ शकतो. पण असे ऑप्शन विकायच्या आधी ऑप्शन या प्रकाराची पूर्ण माहिती करून घेऊन मगच तसे करावे. नाहीतर मार्केट अशी सणसणीत कानफाडीत वाजवेल की आयुष्यात परत ट्रेडिंगचे नाव घेणार नाही. दर गुरूवारी निफ्टी आणि बँकनिफ्टी ऑप्शनची एक्सपायरी असते. त्या दिवशी पण असेच लांबचे ऑप्शन विकून पैसे काढता येतात. फक्त ऑप्शन या प्राण्याची पूर्ण माहिती हवी.

आता अशी रिटायरमेट घेतली आणि नुसते व्याजावर राहिले हा जमाना गेला. रिटायरमेन्ट घेतली म्हणजे फक्त ऑफिसला जायचे नाही. बॉस तिथे होता तसा इथे पण मायबाप मार्केट हाच आपला बॉस असतो. ऑफिसमधला बॉस फारतर चार शिव्या घालेल पण मायबाप मार्केटमध्ये चूक केली तर तो बॉस अशी जोरदार कानफाडीत वाजवतो की डोळ्यासमोर तारे चमकायला लागतात. म्हणून माईंड मॅनेजमेन्ट आणि मनी मॅनेजमेन्ट पूर्ण व्यवस्थित पाहिजेत.

continued...

continued...

माझा फंडा शिंपल होता. ४० वर्षे इतर कोणासाठी काम करायचे नव्हते. सुरवातीपासून म्हणून एंजॉय करतच सेव्हिंग पण केले. नशीबानेही चांगली साथ दिली. नोकरीत असताना एक प्लॉट आणि एक फ्लॅट इन्व्हेस्टमेन्टसाठी घेतला होता. त्यातून तीन-चार वर्षात कितीतरी पटींनी परतावा आला. कंपनीने अमेरिकेला पाच वेळा पाठविले. ते डॉलरपण रेट बराच वाढलेला असतानाच विकले. त्यामुळे काही न करता ६०-७०% परतावा मिळाला. हे सगळे करायला अभ्यास पण खूप केला. शेअरमार्केटची माहिती मिळवायला रात्ररात्र जागून पुस्तके वाचली आणि चार्ट बघितले होते. मी नोकरीत असताना फोन ॲप्सवर ट्रेडिंग जास्त व्हायचे नाही. तेव्हा बॉसचा डोळा चुकवून चार्ट बघणे, ट्रेडिंग करणे आणि मुख्य म्हणजे कामावर परिणाम न करता सगळे मॅनेज करणे ही कसरत पण केली होती.

continued...

continued...

हायजेनबर्ग यांच्या प्रतिसादावर लिहितो.

पून्हा environmental, regulatory, geopolitical risk सुद्धा आहेत. ओला/कोरडा दुष्काळ, जर कधी भारत पाक युद्धाची ठिणगी पडलीच, अमेरिकेत abrupt सत्ताबदल झाला, अमेरिका कुठे युद्धात उतरली, enron, housing crisis असे काही घडले तर Currency मार्केट, रुपया चलन मुल्य, व्याजदर, स्टॉक मार्केट, महागाई the entire system can go into a downward spiral. ज्यावर तुम्ही कितीही प्लानिंग केलेले असले तरी तुमचा काहीही कंट्रोल नाही.

म्हणून मार्केटमध्ये शॉर्ट साईडला पण ट्रेड केले पाहिजे. म्हणून फ्युचर्स आणि ऑप्शन हे जास्त रिस्की प्रकार अनिवार्य होतात. मार्केट वर जाऊ दे की खाली पैसे काढता आले पाहिजेत.

environmental, regulatory, geopolitical risk या सगळ्या गोष्टी एकट्या माणसाला अभ्यास करायच्या पलीकडे असतात. हा झाला फंडामेंटल ॲनॅलिसिस. ट्र्म्प, ओबामा, हिलरी काय करतात त्यावर खूप गोष्टी अवलंबून असतात. पण त्यांनी काहीही केले तरी त्याचा परिणाम म्हणून शेवटी शेअर विकत घेतले जाणार किंवा विकले जाणार. त्यामुळे काहीही झाले तरी शेअरची किंमत आणि व्हॉल्युममध्ये तो परिणाम दिसणार. तेव्हा शेअरची किंमत आणि व्हॉल्युम या दोनच गोष्टींचा स्टडी करायचा. ते कशामुळे होत आहे याचा नाही. या स्टडीला टेक्निकल ॲनॅलिसिस म्हणतात. मला फंडामेंटल ॲनॅलिसिस अजिबात येत नाही. ते येण्यासाठी अकाऊंटिंग पण नीट यायला लागते. ते कोणाला येते? मी आपला नुसते चार्ट वाचतो आणि फक्त टेक्निकल ॲनॅलिसिसच करतो.

मार्केटमध्ये रोज अमर्याद संधी असतात. त्याचा आपण फायदा करून घ्यायचा.

जेव्हा आपण टू-व्हीलर शिकलेलो

जेव्हा आपण टू-व्हीलर शिकलेलो नसतो तेव्हा आपल्याला वाटते..

हं त्यात काय? ऊजावीकडे जायचे असेल तर हँडल ऊजवीकडे वळवायचे , डावीकडे जायचे असेल तर डावीकडे, थांबायचे असेल तर ब्रेक मारायचा नाहीतर स्पीड द्यायचा, आरपीम वाढले की गिअर टाकायचा ... सोपे तर आहे, काय झाले न जमायला?

असा आम्त्वविश्वास असणे खूप चांगले पण ह्या कौतुकास्पद आत्मविश्वास असण्यात आपण दोन गोष्टी विसरून जातो त्या म्हणजे

गाडी बॅलन्स सुद्धा करायची आहे, जे किती अवघड आहे ते गाडी चालवल्याशिवाय कळू शकत नाही

आणि

ऑनकमिंग ट्राफिक ज्यावर आपला कुठलाही कंट्रोल नाही.

हे रिटायरमेंट प्लॅनिंगही तसेच आहे. हे प्लॅनिंग दोन तर्हॅने करावे लागते

१) स्ट्रॅटेजिक - मोस्टली लाँग टर्म.. स्टॉक अँड बाँड ईन्वेस्टिंग (ग्रोथ आणि ईन्कम)

२) टॅक्टिकल - डेरिवेटिव्ज्स (ऑप्शन्स आणि फ्युचर्स)

स्ट्रॅटेजिक

एका काम करणार्या माणसासाठी बाँड आणि स्टॉक मध्ये ईन्वेस्ट करण्याचा एक थंब रूल असा आहे की

१०० - age = % of portfolio in stocks.

जेवढे वय जास्त तेवढी रिस्क कमी करावी लागणार. स्टॉक्स ऑलमोस्ट ऑलवेज चांगल्या कंपन्यांच्या (AAA to BB+ ) बाँड्स पेक्षा रिस्की असल्याने ईक्विटी मार्केटमध्ये कमी आणि बाँड मार्केमध्ये जास्त पैसे गुंतवावे लागतील. ४५ वर्षी रिटायर म्हणजे नुसत्या ऊरलेल्या टाईम मुळेच रिस्क खूप जास्त आहे. मी ७०-३० बाँड-स्टॉक्स असे सजेस्ट करेन.

तुमचा हायपोथिसेस एफडी करणे आणि व्याज खाणे ह्यावर बेतलेला आहे असे दिसले. 'ठेवींवर व्याज मिळेल जे मी ईन्कम म्हणून वापरेल' असे, पण तुम्ही महिन्याच्या महिन्याला खर्चाला ठेवी मोडणार का? लाँग टर्म डिपॉझिट असल्याशिवाय चांगला व्याजदर कसा मिळेल? किंवा एखाद्या ब्लु चिप कम्पनीचे १००० स्टॉक घ्यायचे आणि दर महिन्याला शंभर विकायचे असा प्लॅनही नसणार, बरोबर?

मग महिन्याचा खर्च तुमच्या अकाऊंट मध्ये जमा होण्यासाठी तुम्हाला काही तरी करावे लागेल्च. तर तुम्ही डेट सिक्युरिटीज वा बाँड्स जे सहा महिन्याला कुपॉन पेमेंट करीत असतील (थोडक्यात व्याज देतील) असे गवर्नमेंट किंवा अतिशय स्टेबल कंपन्यांचे घेऊ शकता. जेवढी स्टॅबिलिटी जास्त/रिस्क कमी बघाल तेवढा कुपॉन चा रेट कमी असणार , पण हेच बेटर आहे. तुम्हाला ह्यात काही विकवाक करावी लागणार नाही. गरज पडल्यास कंपनींमध्ये काही घडामोडी झाल्यास (रेटिंग चेंज वगैरे) बाँडच्या किंमती बदलतात त्यांचा फायदा घेऊ शकता.

दुसरे रेग्यूलर ईन्कम सोर्स म्हण्जे चांगले डिविडंड पेईंग स्टॉक्स. पण ह्यासाठी तुम्हाला कंपन्यांचा थोडा अभ्यास करावा लागेल. डिविडंड पेमेंटची हिस्ट्री काय आहे, कंपनी चे ऑपरेशन्स किती प्रॉफिटेबल राहू शकतील, प्राईस न पडता डिविडंड ग्रोथ होईल का असे सगळे.

कंपनी स्पेसिफिक रिस्क घ्यायची नसेल तर डिविडंड अॅरिस्टोक्रॅट कंपन्यांचा एखादा म्य्च्युअल फंड शोधावा लागेल. भारतामध्ये ईटीएफ मार्केट कसे आहे मला कल्पना नाही पण ऊपलब्ध असल्यास ते डिविडंड थीम्स असणार्या कंपन्यांना एकगठ्ठा एक्स्पोजर मिळवून देऊन शकतात. डिविडंड वरती शॉर्ट टर्म कॅपिटल गेन्स पेक्षा टॅक्स कमी असतो... हा एक फायदा.

तर कुपॉन पेईग बाँड्स आणि डिविडंड पेईंग स्टॉक्स हा झाला तुमचा ७०% पोर्ट्फोलिओ आणि ही झाली तुमची महिना, तिमाही, सहामाही खर्चाची तरतूद. पण एक लक्षात घ्या ह्यात तुमचा ७०% म्हणजे साधारण ७० लाखाचा ईन्वेस्टमेंट बेस ईअर ओवर ईअर फार काही ग्रो होणार नाही.

ऊरलेल्या ३० टक्क्यांपैकी... मार्केटमध्ये संधीनुसार २० ते २५ % तुम्ही स्टेबल ग्रोथ आणि काही चांगली स्टोरी असल्यास वॅल्यू कंपनींच्या स्टॉकमध्ये टाकू शकता जेणेकरून तुम्हाल त्यावर फार रिस्क न घेता स्टेबल प्राईस अॅप्रिसिएशन मिळत राहिल. जेणेकरून तुमचा हा २० ते २५ लाखांचा बेस थोडाफार ग्रो करीत राहिल. लक्षात ठेवा तुम्हाला ईथेही फार विकवाक करायची नाहीये अन्यथा कॅपिटल गेन्सवर टॅक्स मध्येच प्राईस अॅप्रिसिएशनचा मोठा भाग निघून जाईल. दोन ते तीन वर्षांच्या कालावधीसाठी आपण कंपनी निवडतो आहे असे बघू शकता.

आणि मग ऊरलेल्या ५ ते १० टक्क्यांमध्ये, साधारण ५ ते १० लाख तुम्ही डेरिवेटिव्ज खेळू शकता. पण लक्षात घ्या हे प्रहचहंड रिस्की आहे. ह्या ईन्स्ट्रुमेंटच्या ट्रेडिंगचा अभ्यास नसल्यास, लेवरेजवर खेळलेला एक ट्रेड होत्याचे नव्हते करू शकतो. हाय रिस्क हाय रिटर्न्स. आधीच्या भितीदायक प्रतिसादात ऊल्लेखलेल्या अनेक रिस्क्स, साईड्वेज मार्केट मुवमेंट्स, करंसी, जीओपॉलिटिकल वगैरे ओळखून त्यांचे संधीमध्ये रूपांतर करता येऊ शकते. पण हा खेळ तुमचा खूप वेळ आणि एनर्जी खाऊ शकेल. भारतातले नियम मला महित नाही पण अमेरिकेत कदाचित तुमच्या मित्राच्या प्रोफाईल बघून ऑप्शन ट्रेडिंगच्या अकाऊंट साठीचे अॅप्लिकेशन सहजी अप्रुव झाले नसते. हा जरा कॉम्प्लिकेटेड प्रकार असल्याने अजून टेक्निकल फार काही सांगत नाही पण जेव्हा कधी ऑप्शन्स, फ्युचर्स, स्वाप्स असे ईन्स्ट्र्युमेंट्स तुम्ही ट्रेड करायला निघाल तेव्हा डोक्यात एक घंटी वाजू दे जिचा आवाज असेल हेज हेज हेज..

ईथे मी मेडिकल ईंश्युरन्स आणि लाईफ ईंश्युरन्सचे विविध प्रकार (जे पुन्हा स्टॉक मार्केटशीच निगडीत असतात) त्यांचा ऊहापोह सध्या टाळतो.

तर असे ७०+२०+१० ईन्वेस्टमेंट प्रोफाईल बनवण्यावर मी विचार केला असता. पुन्हा तुमची काही रिअल ईस्टेट असल्यास त्या सेक्टरचे ईक्स्पोजर टाळण्याकडे कटाक्ष ठेवावा लागेल. आणि सगळ्यात महत्वाचे म्हणाजे लिक्विडिटी सांभाळावी लागेल. असे कुठेही पैसे गुंतता कामा नये जिथे ते काही दिवस काढता येणार नाहीत किंवा काढले तर रुपयाला ९० पैसेच मिळतील.

हे सगळे खरंतर कॉमन सेन्स ठोकताळेच आहेत. तुम्हाला डिटेल्स जाणून घेण्याची ईच्छा असल्यास.. कंपनी अॅनालिसिस आणि वॅल्युएशन, ऑप्शन ट्रेडिंग स्ट्रॅटेजी, क्वांट स्रॅटेजी ईन्वेस्टिंग, फॅक्टर ईन्वेस्टिंग आणि मुख्यत्वे थीमॅटिक ईटीएफ्स, पीई वा हेज फंड्स बद्दल अजून डीटेलमध्ये माहिती सांगू शकेन. काही पुस्तके सुचवू शकेन.

ईन्वेस्टमेंट हाऊस ला अॅप्रोच करा असे मी म्हणणार नाही कारण मग आधीच थिन मार्जिनवर पुन्हा फीचा बोजा पडेल आणि नुकसान झाल्यास मनस्ताप होईल तो वेगळा. तेव्हा हे सगळे मार्केटचे फंडे आपणच शिकून घेणे हेच बेहेतर आहे असे मला वाटते.

आधी म्हणालो तसे .. आपली गंगाजळी मॅनेज करणे हा रिटायरमेंटामधला फुल टाईम आणि अरिशय स्ट्रेसफुल जॉब बनू शकतो.

> तुमचा हायपोथिसेस एफडी करणे

> तुमचा हायपोथिसेस एफडी करणे आणि व्याज खाणे ह्यावर बेतलेला आहे असे दिसले. 'ठेवींवर व्याज मिळेल जे मी ईन्कम म्हणून वापरेल' असे, पण तुम्ही महिन्याच्या महिन्याला खर्चाला ठेवी मोडणार का? लाँग टर्म डिपॉझिट असल्याशिवाय चांगला व्याजदर कसा मिळेल? >

ठेवी मोडाव्या कशाला लागतील?

१ कोटीचे चार भाग करून २५ लाख एकेका बँकेत लॉन्ग टर्म एफडी केले. आणि त्याचे व्याज दर तिमाहीला एका वेगळ्याच अकाउंटमधे टाकायला सांगितले. आणि त्या अकाउंटमधून रोजचा नियमित खर्च भागवला.

असं करता येईल ना?

१ कोटीवर वर्षाला ५-६ लाख मिळतील.

सध्या त्यांचा वर्षाचा खर्च ३ लाख आहे.

४५-५० या ५ वर्षात ६ लाखात भागेल.

त्यानंतर पुढे १ कोटी भांडवलातले पैसे हळूहळू लागतील तसे कमी करत न्यायचे आहेत.

म्हणजे समजा ५०-६० या वयात त्यांचे ६ लाखात भागेनासे झाले, ८ लाखांची गरज पडू लागली. तर ते वरचे २ लाख मूळ भांडवलातून मिळवावे लागतील.

म्हणजे पुढील १० वर्षात ७५ लाख एवढेच फिक्स भांडवल असेल, उरलेल्या २५ लाख वापरले जातील.

६० ते ७० वयातदेखील असेच करायचे.

समजा ७५ वयापर्यंत २५ लाख एवढीच शिल्लक राहिली की घर रिव्हर्स मॉर्टगेज करायचे..

Pages